Han lovede at tale om specifikke kort til rejse, jeg sprede det. Jeg har længe ønsket at foretage dette valg, da jeg lige efter den sidste overvintring gendannede alle mine kort, og det er sandsynligvis ikke slutningen, da taksterne ændres, nogle kort holder op med at udstede, et sted kan jeg faktisk ikke lide tjenesten. Jeg siger lige med det samme, at dette ikke er en komplet liste, selvfølgelig er der meget flere kort. Der er kun dem, jeg havde en gang, har nu eller har planer om at være i fremtiden.

Generelt er dette en slags uendelig proces. Hvis du konstant overvåger forskellige banktilbud, skal du kigge efter rentable kortbrugsordninger, både til udlandsrejser og hjem, se efter interessante bidrag, cashback-kort, gode kreditkort, så hævder dette at være en hobby.

Indholdet af artiklen

- 1 Hvordan man vælger et kort til rejse (opdateret 10.2018)

- 2 Dollar- og eurokort

- 3 Hvilke kort valgte jeg (min liste)

Hvordan man vælger et kort til rejse (opdateret 10.2018)

Ud over at udstede et rejsekort, der er egnet til rejser, skal du også tegne en rejsemedicinsk forsikring, ellers kan du alvorligt få penge, hvis der sker noget. Jeg har et meget detaljeret indlæg om honningforsikring, hvor jeg forklarede detaljeret alle nuancerne, også i detaljer som her om kortene.

Lad os se, hvad provisioner kan være, sammenfatte og sammenligne dem. Vi tager satserne for Mastercard og Visa-betalingssystemer som faste, fordi de er de samme for alle kort og ikke afhænger af, hvilken russisk bank udstedte kortet. Russiske bankers konverteringskurser er normalt bundet til Centralbanken (Central Bank) for mere bekvemt at overveje tabet. Der kan være unøjagtigheder, fordi takster kan ændre, husk dette..

For at forstå, hvordan kortkonverteringer finder sted, skal du læse - Sådan konverteres Tugriks korrekt til rubler. Og hvis du slet ikke ved noget om kort, så start med artiklen - Hvilket bankkort er bedre at få, der er de meget grundlæggende.

Generelt, mens dollar / euro er ustabil, kan du købe på forhånd i valuta, lægge på valutakort og derefter bruge / hæve. Eller vent på afskrivningen, og det er i disse dage at købe valuta, selvom du allerede er i udlandet, for eksempel ved at konvertere i internetbanken.

Mine bankkort

Resume plade

+ gå til plus (profit)

- gå til minus (tab)

cashbacks for valgte kategorier eller særlige tilbud tages ikke med i betragtning

Tab af kontantudtræk Butik af betalingstab Bemærk Tinkoff, kredit AllAgency. Få en gave 1000 gnide. - 0% Min favorit blandt kortene. Cashback miles. Tinkoff, valutadebitering Sort 0% + 1% Kontant tilbage i kontanter. Tinkoff, debet Sort -2% -1% Cash back cash. Corn Mastercard World 0 + 1,5% Cashback-point, svært at bruge. Beeline Mastercard 0 + 1% Cashback med bonusser til beeline-telefonen. Sberbank, debiterer Mastercard -3% -1,5% Cashback - tak fra Sberbank. Alfabank, debitere Mastercard -3,5% -2,5% Ingen cashback.

Hvem er svært ved at forstå tabeldata, se på mit indlæg, hvor jeg sammenlignede rentabiliteten af et kort i tal på et specifikt beløb, der blev trukket tilbage fra en pengeautomat (jeg fjernede specifikt det samme beløb fra alle kort på samme dag).

Tinkoff, kredit / debet AllAgency

Dette er mit hovedkort nu. Læs min detaljeret gennemgang med fordele og ulemper, fortalte hele sandheden.

AllAirlines-kort (som gave 1000 rubler)>

- De trækker ikke kontanter fra et kreditkort, høje gebyrer. Cashback 2% ved køb.

- TUGRIK-konvertering => USD går til Mastercard eller Visa. Grænseoverskridende betalingsprovision: 0%

- Tab ved konvertering USD => RUB: intern bankrente = Centralbank + 2%.

Blandt AllAgency-kreditkort - min favorit, bruger jeg det konstant nu. Kan ikke lide kreditkort, gør det samme debet AllAirlines (gavelink 500 rubler). Det samlede tab på 0%, når vi betaler (først på grund af centralbankens rente + 2%, går vi 2% minus, men de kompenseres med en 2% cashback). Cashback krediteres i miles (1 mil = 1 gnidning), for alle køb 2%, for hoteller og booking af en bil returneres 10%, og for køb af en flybillet 5%. Årlig vedligeholdelse er 1890 rubler eller gratis for udgifter på 50 tusind rubler eller mere pr. Måned. En rentefri periode på 55 dage, gratis rejseforsikring. Fordelen afbryder den årlige service mange gange.

Tinkoff, rubel Sort

Nu kan du åbne en konto i en af 26 valutaer og vedhæfte ethvert kort til den. Derefter i løbet af arbejdstiden i Moskva tid til at købe denne valuta og derefter betale fra kortet 1 til 1. For eksempel åbnede jeg en konto i baht.

Sort kort (som gave til 3 måneders service)>

- Gebyr for tilbagetrækning fra en hæveautomat i en tredjepartsbank: 0% (hvis du trækker mere end 3000 rubler). Cashback 1% ved køb.

- TUGRIK-konvertering => USD går til Mastercard. Grænseoverskridende betalingsprovision: 0%

- Tab ved konvertering USD => RUB: intern bankrente = Centralbank + 2%.

Samlede tab ved tilbagetrækning af 2% eller 1% ved betaling for køb (cashback kompenserer alt med 1%). Cashback krediteres penge. Restbeløbet på kortet opkræves med 6% om året (der er nogle begrænsninger, derfor er det lettere at holde på en sparekonto på 5%, men uden begrænsninger), og hvert kvartal er der kategorier, for hvilke 5% cashback, for eksempel brændstof, apoteker, transport, trafikpolitibøder. Den årlige vedligeholdelse er gratis, forudsat at du finder mere end 30 tusind rubler på kortet (eller 50 tusind rubler ved indbetaling). Du kan vedhæfte en konto i en hvilken som helst valuta til et kort og ændre den med et par klik.

Majs, rubel Mastercard World

UPDATE Siden sommeren 2016 har Corn mistet terræn. Reducerede procentdelen på saldoen, fjernede muligheden for normalt at bruge point osv. Jeg stoppede med at bruge kortet, nu har jeg et ekstra, fordi det er gratis. Læs alle detaljerne i mit indlæg Majs kort oversigt.

- ATM-tilbagetrækningsgebyr: 0%, hvis du aktiverer tjenesten «rente på balance» og trækker ikke mindre end 5.000 rubler ad gangen og ikke mere end 50.000 rubler pr. måned, ellers en provision på 1%. Cashback 1,5% ved køb.

- TUGRIK-konvertering => USD går til Mastercard. Grænseoverskridende betalingsprovision: 0%

- Tab ved konvertering USD => RUB: Banksats = Centralbank, dvs. 0%.

Efter at have modtaget kortet, skal du sætte mobilapplikationen og indtaste kampagnekoden FRASFM38V, så får du 300 rubler. Det samlede tab ved udbetaling og betaling er 0%, og på grund af tilbagebetalingen går vi til plus 1,5%. Cashback tildeles point, der er svære at bruge. Den årlige vedligeholdelse er gratis, men med tjenesten aktiveret «renterne på saldoen skal opbevares på kortet mindst 5.000 rubler dagligt eller for at udføre operationer for 5.000 rubler pr. måned, ellers opkræves et servicegebyr på 70 rubler / måned. SMS på alle operationer er gratis.

Beeline rubel Mastercard

- ATM-tilbagetrækningsgebyr: 0%, hvis du trækker mindst 5.000 rubler ad gangen og ikke mere end 50.000 rubler pr. Måned, ellers er provisionen 1%. Cashback 1% ved køb.

- TUGRIK-konvertering => USD går til Mastercard. Grænseoverskridende betalingsprovision: 0%

- Tab ved konvertering USD => RUB: Banksats = Centralbank, dvs. 0%.

Det samlede tab ved udbetaling og betaling er 0%, og på grund af cashback går vi til plus 1%. Beeline-kortet er meget ligner Corn princippet (heller ikke et bankkort), og taksterne er meget ens, valutakursen er også den samme for Centralbanken. Men mere egnet til Beeline-abonnenter, som jeg ikke er. Cashback tildeles med bonusser, som du kan bruge på at betale Beeline. I udvalgte kategorier er cashback 5%. Den årlige vedligeholdelse er gratis. Der er rente på saldoen på 6%, hvis kortet har mindst 3.000 rubler dagligt, eller 3.000 rubler er blevet brugt pr. Måned. Ellers koster tjenesten 99 rubler pr. Måned.

Sberbank, rubel Mastercard

Klassiske kort fra Sber

- Gebyr for tilbagetrækning fra en hæveautomat i en tredjepartsbank: 1%. Der er en cashback 0,5% fra tak.

- TUGRIK-konvertering => USD går til Mastercard. Grænseoverskridende betalingsprovision: 0%

- Tab ved konvertering USD => RUB: bankens interne kurs) = ca. Centralbanken + 2%, det ændrer det er nødvendigt at afklare faktisk.

Det samlede tab ved tilbagetrækning på 3% eller 1,5% ved betaling. Årlig vedligeholdelse 750 rubler det første år og derefter 450 rubler. Der er en cashback i form af programmet «takke», ved køb 0,5%, for aktier op til 30%. Hvis du har et Visa-kort (jeg vil ikke anbefale at gøre det), skal du tilføje yderligere 2% af tab (for premium-kort 0,75-1%) for grænseoverskridende til alle operationer.

Jeg blev også spurgt om Momentum-kort, de konverteres på samme måde. Af fordelene - gratis årlig service. Af minusserne - grænserne for transaktioner i pengeautomater pr. Måned (50.000 rubler eller $ 1.600 eller € 1.200) og for betaling af varer pr. Dag (100.000 rubler eller $ 3.500 eller 2.500 €). Selvom sidstnævnte ikke længere er kritisk. Nogle gange har du brug for et navnekort.

Alfa Bank, Ruble Visa eller Mastercard

Alpha servicepakker

- Gebyr for udbetaling fra en bankautomat fra tredjepart: 1%.

- TUGRIK-konvertering => USD går til Mastercard eller Visa. Kommissionen for grænseoverskridende betaling: 2,5% (de kalder det ellers, siger de, der er ingen provision for grænseoverskridende).

- Tab ved konvertering USD => RUB er ikke kendt. Da de enten satte deres 2,5% i valutakursen, som jeg skrev om i forrige afsnit, eller i denne konvertering, er det ikke klart. Men der vil altid være omkring 2,5% i alt. Her er bankens interne rente.

Det samlede tab ved tilbagetrækning er 3,5% eller 2,5% ved betaling. På et almindeligt kort er årlig vedligeholdelse gratis, men du skal tilslutte en af pagterne. Den billigste OPTIMUM med en provision på 2189 rubler pr. År eller 199 rubler / måned (efter valg), hvilket kan være 0 rubler, hvis en af betingelserne er opfyldt (på konti er der fra 100 tusind rubler eller 20 tusind / måned brugt per måned). Der er også et godt Cashback-kort med 10% refusion for tankstationer, 5% for caféer og 1% for andre køb. Hun har en omkostning ved årlig vedligeholdelse på 1990 rubler / år, plus udgifterne til optimal pakke.

Andre kort

Der er et stort antal kort på markedet nu, og jeg har ikke sat mig selv opgaven til at dække dem alle. Cashback-debetkort er ikke dårlige for AK Bars (Generation), SIAB (Cashback online), kreditkort til Otkrytie (Travel), Binbank, Alpha (Travel Premium) og så videre. Der er mange forskellige.

Alle har forskellige opgaver og forskellige muligheder. Nogen ønsker overhovedet ikke at have 20 kort, og det er lettere for ham at bruge et, mens nogen tværtimod næsten foretager et køb for hver kortkategori. For eksempel, hvis du rejser meget i bil (eller rejser til Europa på det), kan du til dette gøre dig selv et specielt separat kort til at betale for brændstof med en slags cashback til 10%.

Jeg kiggede på kortene i lang tid og valgte flere for mig selv, og nogle af dem er fra Tinkoff. Mens jeg er tilfreds med dem. Efter min mening har de dybest set nok fordele: en god cashback efter kategori, renter på saldoen på kortet, et kreditkort er let at få, og interbanken er gratis. Og også hvad jeg har brugt for nylig - online valutaveksling til en god kurs, der er sådan et livshack: køb dollars hver gang, før du køber (eller lige efter) og betaler dem i udlandet, og ikke rubler fra et rubelkort, så er der ingen konverteringstab ( CB + 2%).

Dollar- og eurokort

Før du vælger et valutakort, skal du læse mit indlæg, hvilket er bedre at vælge en valuta eller et rubelkort.

I en normal bank, når du fjerner tugriks (baht, dinarer, kroner) fra kortet, konverteres de til dollars til valutakursen for Master / Visa-betalingssystemet og fratrækkes 1: 1 fra dit dollarkort, vil der ikke være nogen ekstra provision for grænseoverskridende. Så hvis vi har et valutakort, bevæger vi os væk fra den anden konvertering af USD => RUB til den russiske banks indenlandske kurs, hvilket er vigtigt, hvis det er meget forskelligt fra Centralbanken. Dette er de kort, vi hovedsageligt vil overveje her.

Hvis du allerede har nogen kort, skal du ringe til din bank og afklare i hvilken valuta de arbejder med betalingssystemet, og hvordan nøjagtigt konverteringerne sker, i henhold til hvilken ordning. Det er vigtigt, til hvilken kursomregning der vil gå, fordi den bedste kurs er betalingssystemet (MPS) og ikke bankens interne kurs. Eller, hvis for eksempel Tugriks pludselig konverteres af betalingssystemet til euro, har du brug for et eurokort, ikke et dollarkort. Vær forberedt på, at callcenter vil svare på komplet vrøvl og finde ud af det bedre på bank.ru forum, der er virkelig kyndige mennesker, der konstant tjekker kort i det virkelige liv og beregner provision, en sådan lignende hobby. Det er også vigtigt at finde ud af, om der er et grænseoverskridende gebyr, når betalingsvalutaen er forskellig fra kontovalutaen (betal med et dollarkort i Serbien / Bulgarien / Tjekkiet / Thailand i lokal valuta).

Tinkoff

Jeg har nu 2 Tinkoff-kort (bare i tilfælde af tilfælde 2), og jeg kan knytte en rubel-, dollar- eller eurokonto til nogen af dem. Dette bør bruges sådan: i lande, hvor euroen er i brug, skal du bruge eurokortet, og i lande, hvor Tugriks (selvom det er territorielt Europa), skal du bruge dollarkortet. Ingen transgran-kommissioner. Kontantudtrækning fra 100 I i enhver hæveautomat uden provision. Årlig vedligeholdelse af konti i fremmed valuta 0. Cashback 1% for alle operationer.

Sort kort>

Dollarkort: må kun bruges, hvor der sker fremskridt DOLLARS (afskrivning 1 til 1) eller TUGRIKI (1 konvertering af Tugriki => USD til valutakurs for Ministeriet for Jernbaner). I euroområdet er det ikke nødvendigt (1 konvertering EUR => USD til bankens kurs).

Eurokort: må kun bruges i lande, hvor EURO bruges (afskrivning 1 til 1). I Tugrik-lande er det ikke nødvendigt (2 Tugriki-konverteringer => USD => EUR, den første konvertering til valutakurs for Ministeriet for Jernbaner, og den anden til bankens valutakurs).

Konverteringstabel fra en Tinkoff-repræsentant fra forummet

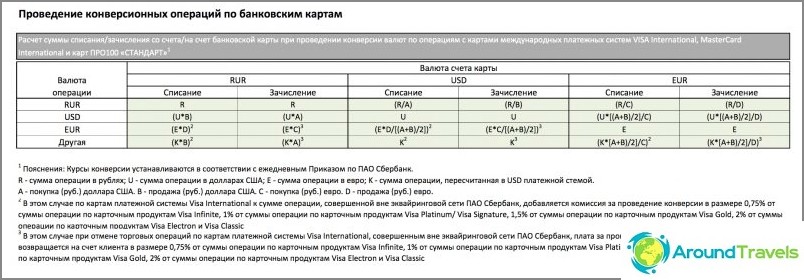

Sberbank

Sberbank vil tage så meget som 0,75-2% af grænseoverskridende på Visa-kort (Mastercard vil ikke), når man fjerner lokale tugriks i en hæveautomat, eller når man betaler for et køb i en butik, afhængigt af graden af præmiekort. Regelmæssige klassiske kort - 2%. Her er et link til deres priser (36 sider). Derfor, hvis du opretter et Sberbank-kort, skal du ledes af følgende regler: i eurozonen - betal i euro, i dollarområdet - i dollars, i tredje valutaer - med et Mastercard dollar-kort, generelt som Tinkoff. Alle operationer undtagen euroområdet vil gå gennem USD. Den årlige service for det første år er 30 år, derefter 20 år / år. ATM-tilbagetrækningsgebyr 1%.

Dollarkort: må kun bruges, hvor der sker fremskridt DOLLARS (afskrivning 1 til 1) eller TUGRIKI (1 konvertering af Tugriki => USD til valutakurs for Ministeriet for Jernbaner). I euroområdet er det ikke nødvendigt (1 konvertering EUR => USD til bankens kurs).

Eurokort: må kun bruges i lande, hvor EURO bruges (afskrivning 1 til 1). I Tugrik-lande er det ikke nødvendigt (2 Tugriki-konverteringer => USD => EUR, den første konvertering til valutakurs for Ministeriet for Jernbaner, og den anden til bankens valutakurs).

Konverteringstabel fra Sberbanks hjemmeside

Huslån

Hjemkredit har en binding til afviklingsvalutaen afhængigt af betalingssystemet. For et Visa er dette dollars, for et Mastercard er det en euro, så du behøver kun bruge et Dollar Visa og et Euro Mastercard. Ingen transgran-kommissioner. Men der er en provision på $ 3 for hver tilbagetrækning af kontanter, pr. År kan den anstændigt akkumulere i alt.

Dollarvisum: må kun bruges i lande, hvor amerikanske dollars bruges (afskrivning 1 til 1) eller TUGRIKI (1 konvertering af Tugriki => USD til valutakurs for Ministeriet for Jernbaner). I euroområdet er det muligt, men ikke det værd (1 omregning af EUR => USD til valutakurs for Ministeriet for Jernbaner).

Euro Master: bruges kun i lande, hvor EURO bruges (afskrivning 1 til 1) og TUGRIKI (1 konvertering af Tugriki => EUR til MPS's kurs).

VTB 24

Du kan også overveje et dollarkort med dem, da alle transaktioner gennemgår dollars, og hvis du betaler med et eurokort ikke i euro, får du en lignende situation som i andre banker. Klassisk pakkeservice 90 rubler / måned (gratis ved udgifter fra 20.000 rubler / $ 300 pr. Måned), 1% for hæveautomater.

Dollarkort: må kun bruges i lande, hvor amerikanske dollars bruges (afskrivning 1 til 1) eller TUGRIKI (1 konvertering af Tugriki => USD til valutakurs for Ministeriet for Jernbaner). I euroområdet er det muligt, men ikke det værd (1 omregning af EUR => USD til valutakurs for Ministeriet for Jernbaner).

Eurokort: må kun bruges i lande, hvor EURO bruges (afskrivning 1 til 1). I Tugrik-lande er det ikke nødvendigt (2 Tugriki-konverteringer => USD => EUR, den første konvertering til valutakurs for Ministeriet for Jernbaner, og den anden til bankens valutakurs).

Rocketbank

Et godt dollarkort og hos Rocketbank. Hvis der vil være dobbeltkonvertering med rubelen til bankens valutakurs, som du ikke forstår hvordan, så er alt med dollaren klart som for andre - uden provision. Vi taler om MasterCard, på Visa en ekstra provision på 2%. Men så vidt jeg ved, udsteder de ikke visa endnu. Cashback 1% for alle operationer. 5 gratis udbetalinger om måneden ved pengeautomater i verden, derefter 1,5%. Men en tilbagetrækningsoperation i en hæveautomat kan ikke overstige 10.000 rubler, hvilket slet ikke er egnet til udtag hos thailandske pengeautomater, der opkræver et gebyr på 200 baht for udbetalinger. Derfor er det i Tai bedre at trække sig ud af Rocket i disse kontantborde i banker, hvor de ikke opkræver en provision (men for nylig opkræver mange kontantborde).

Dollarkort: må kun bruges, hvor der sker fremskridt DOLLARS (afskrivning 1 til 1) eller TUGRIKI (1 konvertering af Tugriki => USD til valutakurs for Ministeriet for Jernbaner). I euroområdet er det ikke nødvendigt (1 konvertering EUR => USD til bankens kurs).

Alpha, Raiffeisen og Citibank

Alpha-valutakort er kun egnede, når du er i et euro-land (bruger et eurokort) eller i et dollarland (dollarkort). Ellers opkræver Alpha et konverteringsgebyr på ca. 2,5% for valutakort, ikke kun i rubler.

Raiffeisen spreder 1,65% af grænsen. Citibank rådes heller ikke, kurserne er dårlige.

Hvilke kort valgte jeg (min liste)

Jeg foregiver overhovedet ikke sandheden om valget, men det er for mig og for mine behov, at disse kort er fremragende. Du kan bruge mine anbefalinger, eller du kan analysere andre indstillinger og vælge noget af dit eget. Husk at skrive de kommentarer, du valgte som resultat.

- AllAgency Tinkoff-kreditkort - ved køb i Rusland og i udlandet, selvfølgelig for hoteller / billetter, så der vil allerede være 3-10% cashback. Nu er dette mit hovedkort, alle udgifter går på det. Det er praktisk for mig at komme ind i kreditgrænsen, mens mine egne penge deponeres til renter. Jeg afviste den årlige service meget hurtigt på grund af kompensation på kilometer. Ja, og jeg har alligevel mere end 50.000 om måneden.

- Jeg har brug for en debet Tinkoff Black med en rubelkonto, først og fremmest for en gratis rubel-interbank, fordele penge på andre kort og hæve kontanter fra pengeautomater i Rusland. Jeg bruger også separate opsparingskonti til 5%, som du kan indsætte penge eller hæve penge til enhver tid uden nogen begrænsninger, da når jeg finder penge på kortet, opkræves en procentdel af saldoen kun 6%, når der er et forbrug på 3000 rubler / måned, og det er mere sikkert ikke at beholde hele beløbet på kortet. For de valgte kategorier (skifter kvartalsvis) kan du ikke få standard cashback 1%, men 5%. Du kan beholde fra 30.000 rubler på kortet til gratis vedligeholdelse (eller et depositum på 50 tusind rubler), eller ikke besidde noget.

- Sort Tinkoff-debitering med en dollar / euro-konto bundet til den. Det kan enten være et separat kort eller den samme rubelkode, bare en rubelkonto er bundet og bundet. Dollar for tugriklande, Euro for eurozone. Jeg bruger i udlandet eller udenlandsk valuta eller Allivil. For valutakort skal du bestikke valuta, enten med jævne mellemrum til en god kurs, eller umiddelbart før køb. Da valutakursen i Tinkoff Internet-banken er tæt på valutakursen (i løbet af arbejdstiden i Moskva), er dette mere rentabelt end Corn med dets centralbankkurs. Af fordelene er en cashback på 1% (ingen har valutakort på det), valutakonvertering i internetbank til valutakursen +/- 0,5%, hvilket er ret godt. Gratis service. Jeg trækker kontanter fra pengeautomater fra udenlandsk valuta kort.

- majs Jeg bruger det som et ekstra kort for alle tilfælde. For eksempel kan du hæve kontanter i udlandet, betale for varer i fremmed valuta til centralbankens kurs, hvis andre kort har opbrugt grænser eller mistet. På grund af gratis service og gratis sms-lomme trækker hun ikke, du kan kun bruge lejlighedsvis. Efter at have modtaget kortet, skal du sætte mobilapplikationen og indtaste kampagnekoden FRASFM38V, så får du 300 rubler.

- Kredit Tinkoff Drive (link 1000 rubler per kort). Jeg tjente 10% for at betale for gas med cashback, 5% for autotjenester. Faktisk har jeg kun brug for benzin til det, i Rusland og i udlandet. Jeg regnede ud af det - årlig vedligeholdelse af 990 rubler tages ret hurtigt og kortet fungerer i fortjeneste. Jeg prøver i et år, og derefter kan jeg erstatte det med et andet kort til at betale for brændstof.

- Derudover er der også et Sberbank-kort. Sber er praktisk, idet alle har det, også blandt ældre. Du kan bare sige nummeret på Sber-kortet (eller mobiltelefonen), og den anden person har ikke spørgsmål med overførslen. Jeg bruger kun i disse tilfælde. Foruden lejlighedsvis for kontantudtrækning har Sberbank en god grænse i pengeautomater til Mastercard Standart-kort (150 tusind rubler / dag), og der er Sberbank-pengeautomater på hvert hjørne. Jeg lavede også et Maestro-kort med gratis vedligeholdelse og en tilbagetrækningsgrænse på 50 tusind rubler i en hæveautomat, jeg kan kun forlade det.

- Der er andre kort, men jeg brugte ikke nogle, jeg stoppede nogle. For eksempel er Vanguard-kort blevet mindre rentable (lejlighedsvis bruger jeg kun en konto og en interbank for 10 rubler hver), Tinkoff Platinum-kreditkort gik ikke efter noget. Der er et Mnogo.ru- og Epayments-kort, som er fantastisk til at trække Webmoney og generelt for freelancere, men da jeg har alle indkomsterne hvide, kom det aldrig godt for mig. Der er Alfabank-kort, men de er stadig uden brug (jeg synes at gøre dem til Alpha Travel Premium). Måske vil jeg på en eller anden måde lave et Travel-Discovery-kort eller en Rocketbank.

AllAirlines-kort (som gave 1000 rubler)>

P. S. Indlægget opdateres periodisk (opdateringsdato i begyndelsen af indlægget), hvis betingelserne på kortene ændres, eller jeg gør andre selv. Jeg vil være glad, hvis du fortæller om andre velsmagende kort, både til rejser i udlandet og til brug derhjemme..